Vous avez un commerce (magasin, boutique). Vous envisagez de réaliser des travaux qui en modifient la devanture (la vitrine, la façade, l’enseigne). Vous souhaitez connaître les démarches administratives à effectuer avant de commencer les travaux. Dans la plupart des cas, vous devez demander une autorisation d’urbanisme. Nous faisons le point sur la réglementation.

Dans un premier temps, vous devez vous renseigner auprès de la mairie pour savoir si votre projet se situe dans un secteur protégé ou s’il concerne un immeuble protégé.

Les secteurs protégés peuvent être les sites patrimoniaux remarquables, les abords des monuments historiques, les sites classés ou en instance de classement, les réserves naturelles, le cœur des parcs nationaux ou un futur parc national.

Les immeubles protégés sont des immeubles inscrits, classés ou protégés par le plan local d’urbanisme (PLU).

Télécharger les documents du Règlement local de publicité et Enseigne

Fiche pratique

Bénéfices industriels et commerciaux (BIC) : régime réel d’imposition

Vérifié le 02/06/2023 – Direction de l’information légale et administrative (Première ministre)

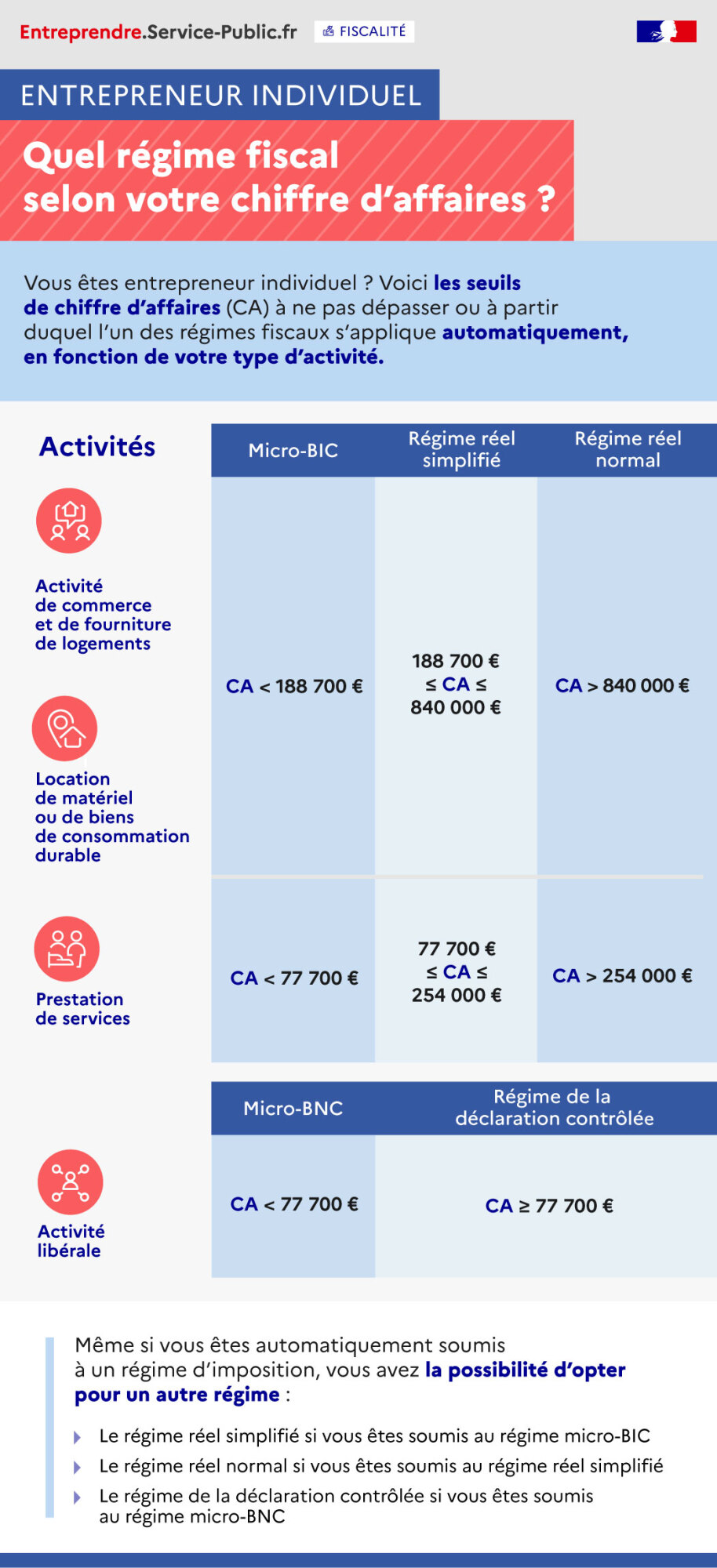

Lorsqu’une personne physique soumise à l’impôt sur le revenu (IR) perçoit des revenus d’une activité commerciale, artisanale ou industrielle, ces revenus sont des bénéfices industriels et commerciaux (BIC). Il existe 3 régimes différents ayant des règles spécifiques : micro-BIC, réel simplifié (RSI) ou réel normal (RN).

Questions ? Réponses !

Toutes les demandes d’autorisations d’urbanisme (permis de construire, permis d’aménager, permis de démolir, déclaration préalable, certificat d’urbanisme, déclaration d’intention d’aliéner) se font en ligne :

- Rendez-vous sur la page autorisation d’urbanisme.

- Un e-mail de confirmation vous sera envoyé après création de votre compte.

- Le dépôt papier reste possible pour ceux qui ne disposent pas d’outil informatique ou de connexion.

Par courrier

-

Envoyez votre dossier par courrier recommandé avec accusé de réception ou déposez-le directement à l’accueil de l’hôtel de ville

En ligne

-

Après enregistrement par le service instructeur, vous recevrez un accusé d’enregistrement électronique.

-

Vous pouvez suivre l’avancement de votre demande dans la rubrique « Suivi de mes autorisations d’urbanisme » du guichet numérique.

-

En cas de dossier incomplet, vous serez informé et pourrez le compléter en ligne.

Quels sont les délais d’instruction ?

-

1 mois pour une déclaration préalable ou un certificat d’urbanisme d’information.

-

2 mois pour un permis de construire maison individuelle, un certificat d’urbanisme opérationnel, ou un permis de démolir.

-

3 mois pour un permis de construire ou un permis d’aménager.

Attention : ces délais peuvent être prolongés si des avis extérieurs sont nécessaires ou si le dossier est incomplet.

Quelle réponse recevrai-je ?

Un arrêté vous sera envoyé par courrier recommandé.

Quels sont les affichages obligatoires ?

-

Affichez un panneau rectangulaire d’au moins 80 cm, visible de l’extérieur, dès réception de votre autorisation et pendant toute la durée du chantier. Consultez les informations à afficher.

-

La date d’affichage lance le délai de 2 mois pendant lequel des tiers peuvent contester l’autorisation.

Que faire en début de travaux ?

-

Envoyez à la mairie la déclaration d’ouverture de chantier en 3 exemplaires, datée et signée.

-

Cette déclaration n’est pas nécessaire pour une déclaration préalable ou un permis de démolir.

Que faire à la fin des travaux ?

-

Dans les 30 jours suivant la fin des travaux, envoyez la déclaration attestant l’achèvement et la conformité des travaux, datée et signée en 3 exemplaires. Cette déclaration est obligatoire pour les permis de construire, d’aménager et les déclarations préalables.

-

La mairie contrôle-t-elle les travaux ?

-

Oui, un contrôle sur place peut être effectué dans un délai de 3 mois après réception de la déclaration attestant l’achèvement et la conformité des travaux, ou 5 mois dans les secteurs protégés.

-

Passé ce délai, la mairie ne peut plus contester la conformité.

-

En cas de non-conformité, la mairie mettra en demeure de réaliser les travaux nécessaires ou de déposer un permis modificatif.

-